Stai cercando di capire se sia possibile investire oggi in modo meticoloso ma proficuo?

La risposta è sì, ma a patto che tu sappia ciò che fai.

Il nostro obiettivo è proprio questo: fare in modo che diventi un investitore informato e quindi preparato.

Alla fine di questa guida sarai in grado di iniziare ad investire

E’ per questo che abbiamo prodotto la guida gratuita più efficace che esista in Italia ideata per fornirti le basi per imparare ad investire.

Iniziamo subito con due punti fermi:

- La realtà che viviamo tutti i giorni si basa sull’economia e quindi sulla finanza. Detto questo, sarai d’accordo con noi che dovremmo possedere tutti una buona dimestichezza con termini e concetti legati a questo mondo. In realtà…

- Diversi studi evidenziano un’enorme ignoranza in materia da parte dei cittadini Italiani.

La finanza dovrebbe essere un tema trattato nelle scuole, tutti dovremmo avere la possibilità di sviluppare una cultura in questo campo per poter gestire al meglio le nostre risorse. Ma non è così.

Se non sai nulla di finanza è perché nessuno te l’ha mai spiegato

E’ per questo che con questa guida vogliamo inquadrare in modo semplice, sintetico e alla portata di tutti, il panorama delle possibili scelte d’investimento.

Al termine della lettura, credici, investire sarà molto più semplice e sarai subito operativo.

[toc heading_levels=”2,3″]1 Inquadra il risparmio nella giusta ottica: risparmia per investire

Cosa facciamo tutti con i soldi? La risposta è semplice: o li spendiamo o li risparmiamo (la certezza più grande però è che lo facciamo dopo aver pagato le tasse, naturalmente).

I soldi risparmiati in realtà non sono altro che soldi che spenderemo in futuro. Li mettiamo da parte per fronteggiare imprevisti, sostentarci da anziani (vista la situazione pensionistica italiana è anche una scelta saggia), pagare l’università ai figli o per qualsiasi altro progetto sogniamo di realizzare.

Insomma i soldi risparmiati sono un regalo che ti fai per il futuro, vicino o lontano questo dipende dalle tue necessità, ma ti garantiscono la possibilità di spendere nel domani.

Questo è il motivo per cui dovresti risparmiare e qui trovi 100 consigli per iniziare da subito a confezionarti questo regalo.

Fino a qui sarai d’accordo con noi, ora vediamo come è possibile investire i risparmi.

2 Le due forme fondamentali di investimento

Le strade per investire sono sostanzialmente 2:

- Investire in immobili.

- Investire in valori mobiliari.

L’obiettivo di quest’articolo è renderti autonomo nell’effettuare investimenti mobiliari (ossia operare sui mercati finanziari), ma in questa sezione vogliamo prima spendere due parole sugli immobili.

Investire in immobili

L’investimento in immobili, come ben saprai, consiste nell’acquistare una casa per riscuotere un affitto o per tentare di rivenderla ad un prezzo più elevato.

E’ sicuramente una forma d’investimento valida, ma in Italia troppo sopravvalutata.

Iniziamo subito con il dire che ci sono degli svantaggi intrinsechi non da poco e ti riportiamo i 2 di più immediata comprensione:

- Gli immobili hanno costi elevati: comprare casa richiede un investimento importante sia in fase iniziale, sia in fase di mantenimento.

- Gli immobili non sono liquidi: per vendere una casa ci vogliono mesi, se non anni; certo puoi sempre svalutare l’immobile per accellerare la vendita in caso avessi la necessità immediata di denaro, ma con i tempi burocratici non sarebbe comunque un’operazione veloce.

Valutiamo ora alcuni numeri per capire se un immobile sia, nonostante gli svantaggi, un buon investimento.

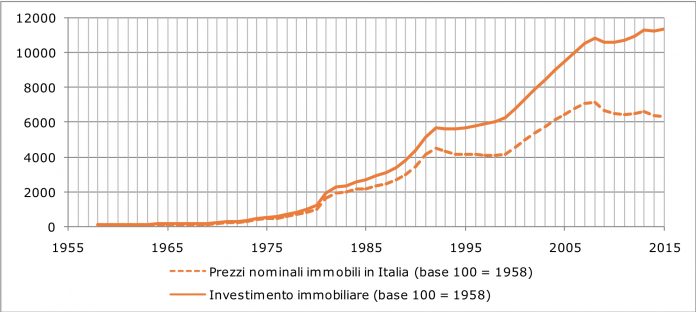

Nel Grafico 1 è riportato l’andamento dei prezzi nominali degli immobili in Italia a partire dal 1958 (linea tratteggiata). Un immobile acquistato 20 anni fa varrebbe, oggi, circa 1,5 volte di più. Se l’immobile fosse stato messo in affitto (linea continua, ipotesi di affitto al 3% annuo del valore dell’immobile) l’investimento sarebbe raddoppiato in 20 anni.

E’ un buon rendimento?

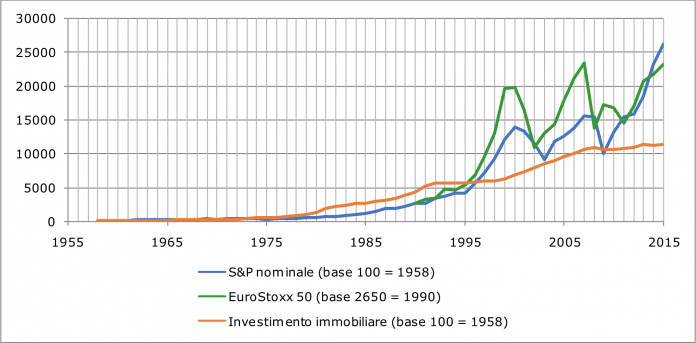

Nel Grafico 2 l’investimento immobiliare è confrontato con un investimento azionario sulla borsa americana (S&P nominale) o su quella europea (EuroStoxx 50). Nello stesso periodo di tempo tale investimento, nonostante le due grosse crisi del 2000 e 2008, avrebbe quintuplicato il suo valore.

Riassumendo: l’investimento immobiliare rimane uno strumento che storicamente ha prodotto interessanti risultati (puoi approfondire l’argomento qui), anche se meno di quanto abbiano fatto registrare azioni ed obbligazioni.

Ora passiamo a valutare gli investimenti in valori mobiliari.

Investire in valori mobiliari

Da adesso in poi parleremo d’investimenti nei mercati finanziari e vogliamo subito condividere con te 4 vantaggi reali:

- Puoi iniziare ad investire anche con somme piccole (enormemente più piccole rispetto agli immobili).

- Puoi disinvestire più facilmente se hai bisogno di liquidità.

- Puoi utilizzare nuove tecnologie, come il social trading, che semplifica molto il processo e le scelte di investimento.

- Puoi diversificare il tuo portafoglio e quindi i rischi.

Ma torniamo sull’ultimo punto che è un concetto a cui tutti siamo molto sensibili, ricorda:

Se non c’è rischio, non c’è rendimento.

Quindi, per sperare di ottenere un rendimento positivo, è necessario assumersi dei rischi, e ogni strumento finanziario possiede un differente grado di rischio.

Approfondiremo in questa guida tutti gli strumenti finanziari, ordinandoli dal meno al più rischioso.

Ma andiamo con ordine e partiamo dalla domanda principe dei novelli investitori.

3 Quanto capitale devo investire?

E’ pensiero comune che “un capitale” equivalga ad una grossa somma di denaro.

Nulla di più sbagliato.

Il capitale di rischio, cioè il capitale che siamo disposti ad investire, assume una dimensione relativa per ognuno di noi.

Per non sbagliare ti diamo una regola semplice da seguire:

investi sempre e solo un ammontare di denaro che, se perso del tutto, non ti causerebbe alcun problema.

Quindi tutti possediamo un capitale per investire, per alcuni si tratta di poche centinaia di euro, per altri di centinaia di migliaia o di milioni.

Non fa alcuna differenza: qualsiasi sia la cifra tu abbia a disposizione, scoprirai come sia realmente possibile investire in pochi passi e partendo da piccole cifre.

Perché si parla di rischio? Investire equivale a scommettere?

Assolutamente no.

Abbiamo questa convinzione forse a causa del modo di dire “giocare in borsa”, nato probabilmente anche dalla scarsa conoscenza della materia. Ma investire i risparmi non significa puntare su un numero di una roulette.

L’investimento è una scommessa che ha anche una componente di fortuna da tenere in considerazione, ma di base tutte le scelte di investimento si fondano su ragionevoli aspettative, molteplici analisi ed elaborazioni statistiche.

Il rischio esiste lo stesso, ma è una variabile del sistema di cui non ci si può privare e che anzi va studiata e gestita.

Gestire il rischio ti permette di trasformarti da scommettitore ad investitore.

Cosa significa?

Semplicissimo: per sperare di ottenere un rendimento positivo, è necessario assumersi dei rischi, e ogni strumento finanziario possiede un differente grado di rischio.

Maggiore è il grado di rischio, maggiore è il rendimento potenziale. Questa è una regola universale.

Approfondiremo fra un attimo tutti gli strumenti finanziari, ordinandoli dal meno al più rischioso.

Ma andiamo con ordine, mi raccomando segui tutti i passaggi e non saltare paragrafi, perché adesso affrontiamo al volo l’enigma principe di tutti i novelli investitori.

4 Cosa significa, in pratica, investire in valori mobiliari?

La definizione non è complicatissima ma risulta comunque di non immediata comprensione. Quindi abbiamo deciso di non farti leggere subito la definizione e di vedere prima insieme com’è che viene investito il capitale, in termini molto pratici. Vedrai che tutto il resto ti sarà estremamente più chiaro.

Gli investimenti in valori mobiliari possono essere divisi in tre categorie:

- Prestiti contro interesse: ossia quando presti una certa somma di denaro ad uno stato o ad un’azienda. Facendolo non diventi socio dell’ente a cui presti i tuoi soldi, ma guadagni grazie al fatto che in cambio del tuo prestito ricevi degli interessi sul capitale prestato (è il caso dell’acquisto di obbligazioni).

- Partecipazioni: ossia quando compri delle azioni di un’azienda. In questo caso, anche se molto in piccolo, diventi socio dell’azienda che ha emesso le azioni e guadagni in due modi: incassando i dividendi (utili) e/o aspettando che il valore dell’azienda aumenti, così da poter rivendere le azioni di tua proprietà in futuro ad un prezzo più alto di quello al quale le avevi acquistate.

- Beni e utility: in questo caso acquisti beni (come oro, petrolio o altri preziosi). Guadagni aspettando che il valore di quel bene aumenti, così da rivenderlo e guadagnare dalla differenza fra prezzo di acquisto e prezzo di vendita. In questo caso parliamo quindi di un investimento puramente speculativo.

Il capitale che decidi di investire, quindi, altro non è che una somma di denaro che metti a disposizione di imprese, stati o altre organizzazioni in cambio di partecipazioni, denaro o beni da rivendere a maggior prezzo.

Qualunque tipo di investimento vorrai scegliere, ricadrà sempre in una di queste tre categorie. Qual è la migliore? È una decisione che dovrai prendere tu, mettendo a frutto quello che imparerai in questa guida, ma non sarai da solo quando dovrai effettuare questa scelta.

5 Investire oggi: gli strumenti classici per far fruttare il tuo capitale

Entriamo nel vivo di questa guida passando ad elencare i principali strumenti finanziari. Lo faremo nel modo più semplice possibile (quindi i puristi ci scusino se semplificheremo in modo estremo alcuni passaggi).

Al termine dell’elenco citeremo anche una combinazione “semplice” di tutti questi strumenti, che ti permetterà di iniziare ad investire subito anche con un piccolissimo capitale.

5.1 I Conti Deposito

I conti deposito sono uno strumento di investimento praticamente privo di rischi perché fino a 100.000€ di deposito i tuoi risparmi sono tutelati dal fondo interbancario di tutela dei depositi.

Il fondo, se qualcosa dovesse andare storto (ad esempio il default della banca in cui hai depositato), ti rimborserà la cifra per intero.

Il meccanismo è molto semplice: tu depositi dei soldi per un determinato periodo di tempo (tipicamente da 1 a 5 anni), e per ogni anno di deposito ti vengono corrisposti degli interessi già concordati all’inizio.

Al termine del periodo di vincolo, riceverai indietro i risparmi che hai depositato.

Naturalmente ho stilato una lista delle migliori opzioni attuali sul mercato che puoi trovare qui.

>> Scopri Subito i Migliori Conti Deposito <<

5.2 Le obbligazioni

Le obbligazioni sono la più grande passione del piccolo investitore italiano, forse seconda soltanto dopo il mattone.

Ne avrai sentito parlare anche in termini anglosassoni, si chiamano Bond, e non sono altro che titoli di debito emessi da società (es. UNICREDIT, FIAT) o da enti pubblici (STATO ITALIANO, BANCA CENTRALE EUROPEA, ECC.).

In sostanza quando compri un’obbligazione stai prestando del denaro all’emittente, ottenendo in cambio un interesse. Alla scadenza del titolo (cioè del prestito) ti sarà anche restituito il capitale prestato.

L’interesse può essere pagato in due modi:

- Sotto forma di cedola (caso più comune), in cui riceverai l’interesse maturato semestralmente o annualmente, come avviene per i Buoni del Tesoro Poliennali Italiani (i BTP).

esempio: acquisti 10.000€ di BTP della durata di 5 anni che rendono il 4% di interesse annuo. Ogni 6 mesi, per i prossimi 5 anni, riceverai dallo stato Italiano due cedole semestrali del valore di 200€ l’una (10.000 * 4% = 400 | 400 / 2 = 200€ di cedola semestrale).

- Sotto forma di plusvalenza, ossia facendoti pagare l’obbligazione ad un prezzo inferiore del prezzo di rimborso, guadagnando la differenza fra prezzo di acquisto e prezzo di vendita (di rimborso), come avviene per i Buoni del Tesoro Italiani ( i BOT). Questo tipo di obbligazioni si chiama anche Zero Coupon Bond.

esempio: acquisti 10.000 di BOT della durata di 12 mesi. I BOT non danno cedole, ma lo Stato Italiano li emette a prezzo “scontato” rispetto al prezzo di rimborso, quindi paghi 9.700€ per acquistare dei BOT che fra 12 mesi ti saranno rimborsati ad un valore di 10.000€. Avrai guadagnato 300€ (10.000 – 9.700), che equivalgono ad un profitto di circa il 3% in un anno.

Il funzionamento come vedi è semplice, il rendimento quasi garantito, i titoli si possono acquistare e lasciare fruttare senza preoccuparsi eccessivamente di quello che è l’andamento quotidiano del mercato.

Se ti interessa davvero investire oggi in modo proficuo, ci teniamo comunque a fare un piccolo approfondimento sottolineando 3 punti:

- Le obbligazioni funzionano al contrario delle azioni: non stai comprando nulla, ma prestando denaro ad uno Stato (più comunemente) oppure ad un’azienda.

- Si tratta di un prestito a tutti gli effetti: il rendimento è stabilito all’inizio sotto forma di tasso di interesse; non ci interessa che lo Stato che ha ricevuto il nostro denaro migliori le sue condizioni economiche e finanziarie, ci interessa esclusivamente che sia in grado di restituirci il denaro che gli abbiamo prestato.

- L’investimento ha un grado di rischio che è più facile valutare all’inizio e che in genere, a meno di grandi scossoni, non si evolve nel tempo.

Le obbligazioni hanno dunque dei vantaggi rispetto alle azioni:

- Sono mediamente meno rischiose (anche se non è sempre questo il caso come potremo vedere tra poco).

- Hanno un funzionamento più lineare, nel senso che il guadagno è in genere distribuito nel tempo e non vede gli alti e bassi che sono invece tipici del mercato azionario.

- Ci sono autorità esterne che forniscono degli indici di bontà dei titoli di questo tipo, anche se non sempre sono così puntuali.

Come scegliere l’obbligazione che può fare al caso tuo?

- Controlla i tassi di interesse offerti: più il tasso è alto, più il rischio è alto. È una legge della finanza che si applica al mondo delle obbligazioni.

- Controlla i rating delle principali agenzie sullo stato che emette il titolo: più il rating è alto, più il titolo è affidabile; rating e tassi di interesse sono inversamente proporzionali. Più è alto il rating, più è affidabile lo stato che emette il titolo, più il titolo renderà meno in termini di interessi.

- Controlla la valuta in cui è emesso il debito: comprare un titolo di stato in Euro, in Dollari Statunitensi o magari in valuta locale è molto diverso. Oltre al rischio del titolo stesso incorporerai nel tuo portafoglio anche il rischio di cambio.

Dove e Come puoi investire in obbligazioni?

Per acquistare, e quindi investire in obbligazioni, devi possedere un deposito titoli.

Il deposito titoli è uno strumento che ti consente di acquistare e custodire i tuoi strumenti finanziari, esigere interessi e dividendi, esigere il rimborso del capitale una volta raggiunta la scadenza di un’obbligazione.

Molte banche permettono l’apertura di un deposito titoli e a fare la differenza fra i vari istituti sono l’interfaccia di home banking (più è semplice, più ti sarà semplice acquistare e rivendere obbligazioni) e le commissioni (che sono di solito in percentuale del capitale che investi ma che cambiano molto da banca a banca).

Il modo migliore per acquistare delle obbligazioni e aprire un dossier titoli e acquistarle direttamente con le minori commissioni possibili, in questo articolo puoi trovare i migliori Conti Titoli del 2018.

>> Clicca qui per scoprire la lista dei migliori Dossier Titoli <<

Puoi aprirlo online, completamente gratis, cliccando qui.

5.3 Le azioni

Le azioni, riportando una definizione da manuale, sono un titolo che rappresenta una quota di una determinata azienda.

Ad oggi questo prodotto finanziario risulta sempre meno appetibile perché additato come particolarmente rischioso, ma ignorarlo è un errore imperdonabile.

Molte delle migliori opportunità di ieri, di oggi e di domani sono passate, passano e passeranno proprio dal mercato azionario.

Anche se hai già investito in vita tua e possiedi un discreto trascorso da investitore, può esserti utile ripassare i fondamentali di questo strumento:

- Quando acquisti delle azioni stai comprando una quota, per quanto piccola, di un’azienda. Questo vuol dire che il tuo guadagno sarà direttamente proporzionale alle sorti future dell’azienda stessa.

- Dal punto precedente consegue la modalità di possibile guadagno: l’azienda deve rivalutarsi, deve aumentare il suo giro di affari, deve aumentare il suo valore netto. Non stai prestando denaro come nel caso delle obbligazioni, quindi il guadagno non ti è dovuto: se l’azienda crescerà di valore, tu guadagnerai, altrimenti perderai (in parte) il capitale che hai investito.

- Non tutte le azioni sono uguali: acquistare azioni di un’azienda nuova sul mercato e che lavora in settori ad alto tasso di crescita è più rischioso rispetto ad un investimento in aziende “da cassettista” ma, ovviamente (lo ripetiamo per l’ennesima volta), anche i possibili profitti sono reciprocamente maggiori.

Queste sono le caratteristiche di base del mercato azionario, di cui necessariamente tenere conto prima di investire.

E’ anche necessario che tu sappia quanto segue:

- Il mercato azionario è piuttosto volatile: questo vuol dire che dovrai prepararti ad investire tenendo conto che potrai perdere e guadagnare anche grosse cifre nel giro di poco tempo.

- Il mercato azionario deve essere seguito, nel senso che a meno che non sceglierai un profilo di lunghissimo periodo e molto conservatore, dovrai preoccuparti di seguire quanto meno le più importanti notizie che riguardano il mondo dei mercati e dell’industria.

- La composizione del portafoglio è la chiave per cominciare a guadagnare sul serio e in modo stabile in borsa; nessun investitore di successo si può permettere di investire tutte le sue uova nello stesso paniere: la diversificazione è fondamentale.

Investire in borsa con le azioni non è forse la via più semplice per mettere a reddito il tuo capitale: è però una di quelle che ti offrono le soddisfazioni più importanti, di quelle che i mercati “più tranquilli” non riescono a proporti.

Dove e Come puoi investire in azioni?

Per iniziare a investire in azioni hai bisogno di un deposito titoli (come per le obbligazioni) o di una piattaforma di trading che ti permetta di accedere ai mercati azionari che ti interessano.

Ecco i nostri suggerimenti:

Deposito titoli

Ti consiglio vivamente di valutare bene con quale banca attivi il tuo conto titoli. Anche se hai già un conto dove tuo cugino ti può aprire il dossier titoli per i tuoi primi investimenti: evita di mescolare il portafoglio legato alla liquidità a quello legato agli investimenti.

E guarda bene tutte le commissioni relative agli investimenti.

5.4 I Fondi Comuni di Investimento

Se sei entrato in una banca durante gli ultimi 10 anni, ti sarai sicuramente sentito offrire la possibilità di acquistare una quota di un fondo comune di investimento, proposto come la ricetta perfetta per farti guadagnare denaro senza particolari preoccupazioni.

Le cose non stanno così, o meglio, non esattamente così.

Il fondo comune di investimento è un ottimo prodotto per la banca (che lo vende), per le società di collocazione (che lo distribuiscono) e per le società di gestione (che lo creano e lo gestiscono). Soltanto qualche volta è un ottimo prodotto anche per te.

Ma capiamo il perché.

Partiamo dalla definizione dei fondi comuni di investimento: si tratta di istituti di intermediazione finanziaria che hanno lo scopo di raccogliere e gestire i capitali di più risparmiatori investendoli su differenti asset.

Come avrai capito, le definizioni da manuale scolastico però non ci piacciono. Facciamo quindi un esempio per capire come funzionano nel concreto:

- Decidi di investire 1.000€ nel fondo comune di investimento Zio Paperone, di Banca Paperopoli.

- Ogni quota costa 4 euro, e con 1.000€ entrerai quindi in possesso di 250 quote.

- Al momento della tua sottoscrizione il fondo gestisce un patrimonio di 10.000.000€, diviso in 2.500.000 quote dal costo di 4€.

- All’interno del portafoglio del fondo, che vale come abbiamo detto 10 milioni di euro, ci sono strumenti di diverso tipo: azioni, obbligazioni, liquidità in Forex, etc. Ogni titolo ha ovviamente il suo andamento e contribuisce a far crescere o diminuire il valore del portafoglio.

- Al crescere o al diminuire del valore del portafoglio, crescerà o diminuirà il valore della tua quota.

Ci sono vantaggi nello scegliere questo tipo di strumento:

- L’investimento è completamente gestito e non dovrai preoccuparti di collocare il tuo capitale su diversi strumenti.

- Puoi accedere ad una tipologia di investimento molto differenziata, anche se hai a disposizione capitali ridotti.

- Puoi intervenire, anche se in maniera indiretta, su mercati che ti sarebbero altrimenti preclusi.

A fronte però di una facilità di investimento decisamente alta, ci sono anche dei lati estremamente negativi di cui devi necessariamente tenere conto:

- Ti ricordi che abbiamo detto in apertura che i fondi sono sempre convenienti per banche e per società di gestione? Questo è perché a prescindere da come vada l’investimento, loro guadagneranno sempre sostanziose commissioni. Parliamo di diversi punti percentuali l’anno, al quale sommare anche le eventuali commissioni sui guadagni conseguiti dal nostro fondo. E’ opportuno quindi leggere sempre bene e a fondo i prospetti informativi o, più rapidamente, dare un’occhiata al TER (Total Expense Ratio) che riporta in un solo numero percentuale il costo complessivo annuale del fondo.

- Non è assolutamente detto che i fondi comuni di investimento offrano rendimenti più alti degli investimenti gestiti da te in prima persona, anzi. Spesso i fondi hanno andamenti inferiori agli indici benchmark di riferimento.

- Anche se i prospetti devono essere chiari e dettagliati per legge, spesso dietro pagine e pagine di contratti non risulta chiaro in quali strumenti il fondo investirà, quali saranno le politiche strategiche negli anni e se l’indice sintetico di rischio corrisponda effettivamente alla realtà.

- I fondi non sono sempre liquidi, nel senso che potresti dover aspettare diversi giorni prima di riuscire a vendere la tua quota, venderla a parecchio meno del prezzo di mercato e (spesso) a pagare delle penali di uscita anticipata.

Con questo non vogliamo demonizzare tutti i fondi, ci sono ancora opportunità interessanti nel mondo dei fondi comuni di investimento, ma parti sempre dal presupposto che non sono tutti rose, fiori e rendite come vorrebbe farti credere la tua banca.

Esistono rischi considerevoli in alcune categorie di fondi

Non è affatto vero che i fondi sono sempre sicuri. Ci sono fondi obbligazionari con profili di rischio molto bassi e fondi misti che invece sono molto speculativi e si comportano in modo aggressivo sul mercato, potendo offrire discreti rendimenti ma mettendo a serio repentaglio il capitale di te che hai investito.

Dovresti cominciare a considerare il mondo dei fondi come un mondo parallelo della finanza, con lo stesso grado di complessità, di differenza tra strumenti e di profondità di rischio.

5.5 Gli ETF – Fondi Comuni “automatizzati”

Gli ETF sono dei particolari fondi che hanno costi di commissione molto inferiori (intorno allo 0,5%) rispetto a quelli che vengono richiesti dai fondi comuni di investimento (sempre superiori al 2%).

Gli ETF sono fondi a gestione passiva, perché amministrati completamente da algoritmi che replicano l’andamento di un determinato indice. Puoi trovare ETF che replicano:

- L’andamento del MIBTEL, Mib30, BlueChips, Nasdaq e ogni altro tipo di indice borsistico;

- L’andamento di determinati strumenti obbligazioni;

- L’andamento delle materie prime;

- L’andamento dei preziosi.

Entra a far parte del Club Supercoin. E’ Gratis!

Ottieni l’accesso a contenuti esclusivi via mail e qui sul sito con consigli pratici e immediatamente applicabili sui soldi.

Ottieni l’accesso a contenuti esclusivi via mail e qui sul sito con consigli pratici e immediatamente applicabili sui soldi.

Clicca qui sotto e rispondi a poche semplici domande.